喜歡我的文章記得在我的粉專追蹤及按讚

一間公司的經理人需要具備的什麼條件呢

一,經營者是否誠實能幹 二,未來期望是否合理 三,是否坦承財報所有細節

前面兩項有在上一篇闡述

網址在這

https://qw3180.blogspot.com/2020/03/blog-post.html

,接著要深談是否對財報坦承的部分,在這一篇,筆者也會提供一些可參考的數據。

下面有幾項需要注意

1小心會計品質差勁的公司

2難懂的財報附註

3夢幻般退休金計畫

4大力宣傳EBITDA

5是否用衍生性商品美化盈餘

一小心會計品質差勁的公司

若一間公司淨利負數,但受到炒作股價飆漲,做這方面的投機風險很大,常常以為自己不是套房的那一個,但結果卻跟原本想的不同。筆者會在後續的文章詳細討論何謂會計品質差勁的公司。

二難懂的財報附註

再財報上會有財報的附註

當你看不懂的時候

代表他不想讓你看懂

最好的方法就是最好不要碰他

三夢幻般退休金計畫

夢幻的退休金計畫是不可相信的

投資人必須評估退休金計畫是否合理

而合理的標準

就是依照標的的合理報酬而定

這是什麼意思

如果你的退休計畫是一籃子的股票

那麼他是否符合大盤的報酬

如果有一個退休金計畫號稱能擁有大盤報酬超過兩倍(超過兩倍)

那麼投資人最好別信

那麼過去有無因為公司淨利無法支付養老金而導致破產的事件呢

是有的

https://track.affonetrax01.net/track/clicks/5012/c627c2bf990121d8f083ec35dc2e9753743940c874ebe0f2113ff40862045eec?subid_1=%E5%85%83%E6%B0%A3%E5%A0%82&subid_2=%E5%A4%A9%E7%84%B6%E7%8F%8D%E7%8F%A0%E7%B2%89&subid_3=%E4%BF%9D%E5%81%A5%E3%80%81%E4%BF%9D%E9%A4%8A

http://tinyurl.com/y7d6bfw9

(資料來自維基)

這是2009跟2010年通用汽車的淨利與在負債項下的退休金(如何找到退休金)

從圖片可得知2010年的淨利不足支付退休金,而2009的淨利是足夠支付的

但真的是這樣嗎

我們能看一下這兩年的營業淨利09年很明顯的是負數

那為什麼稅後淨利是十餘萬

從圖片可得知2010年的淨利不足支付退休金,而2009的淨利是足夠支付的

但真的是這樣嗎

我們能看一下這兩年的營業淨利09年很明顯的是負數

那為什麼稅後淨利是十餘萬

請看紅圈處

在這一年美國政府提供了捐款給予通用汽車

若純粹看營業淨利就能得知通用汽車的淨利難以支付退休金

由於政府的捐款才會有税後淨利很多的假象

那麼如何找到退休金這一項會計科目呢

他被列在負債項下的科目

不論台灣跟美國的都是一樣

美國公司退休金會被列在Pension這項科目

當一間公司的淨利難以支付退休金

投資人最好別碰

四大力宣傳EBITDA

什麼是EBITDA?

EBITDA=利潤+利息+折舊與攤銷

那麼企業通常會用EBITDA宣傳什麼呢

他們會用來宣稱公司擁有強大的(獲利)獲利能力

以及具備優秀的(償債)償債能力

這非常不合理

省略了大把的折價與攤銷費用極為不合理

因為固定資產的錢不是不用支付的

實際上EBITDA並不可靠,甚至是一個騙術,用來美化公司的業績的分析比例而已。

因為很多產業像重工業、航空業、高科技業等…….它們的折舊及攤銷是非常龐大,需要大量的重新投資來維持經營。若依據EBITDA的理論來計算,會誇大公司的真實價值,其所創造的自由現金流也不如賬面淨利潤,而且還遠遠低於淨利潤,甚至可能是負現金流。

EBIT(Earnings Before Interest and Taxes,息稅前利潤)是一個很常用的業績衡量指標。EBIT與稅後利潤的最大區別是,EBIT未扣除利息費用和所得稅費用,這樣用EBIT對同一行業中的不同企業進行盈利比較,可以不考慮不同公司的所得稅率或者資本結構有多大差異,從而使比較更加客觀。

五利用衍生性商品美化盈餘

利用衍生性商品和交易活動產生巨額的盈餘將應收帳款轉換成現金

若一間公司的衍生性資產佔資產比例過大可能超越1/4 別碰他

超過代表公司可能是靠衍生性資產獲利

衍生性資產包括期貨 選擇權 等等槓桿風險

一旦不留意

公司倒了也不無可能

那要如何查詢衍生性資產呢

在美國公司年報搜尋Derivative Assets

台灣的衍生性資產會被列在公開資訊觀測站的財報上嗎

總結

別投資一間虧錢的公司,儘管他受到炒作股價暴漲

2難懂的財報附註

如果你看不懂,那就把他跳過

3夢幻般退休金計畫

當淨利無法支付退休金,別去投資。當退休金計畫不符合正常報酬,不要輕信。

4大力宣傳EBITDA

折舊與攤銷都是重要的費用,應用EBIT

5是否用衍生性商品美化盈餘

別碰靠衍生性資產創造盈餘的公司

數據

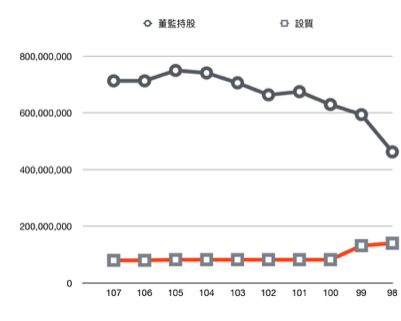

我在這裡要解釋兩個名詞

第一個是董監設質

他代表股票當抵押品向銀行借錢

這比率越高代表董監非常缺錢

董監持股象徵內部人對企業的信心

我們做個總結

董監持股越高越好

董監設質越低越好

我們可以在公開資訊觀測站—董監持股

找出十年期的資料

來檢視其長期的持股與設質狀態

推薦連結

最後我要分享這一篇新聞

主旨是原本以毫無弊案為形象的玉山金

發生了一些事情

因此一間企業如果沒發生壞事

也許是真的沒有

也是是還沒爆出來

就算以前沒有 未來會不會有